Plus de 60% des Français sont aujourd’hui propriétaires de leur résidence principale [1]. Et ceux qui ne le sont pas, aspirent généralement à le devenir. Le besoin de se sentir chez soi, de décorer son appart à son goût, la tranquillité de ne pas avoir à déménager quand le propriétaire veut récupérer son bien : les motivations ne manquent pas. Mais financièrement, l’achat est-il justifié ?

Acheter ou louer ?

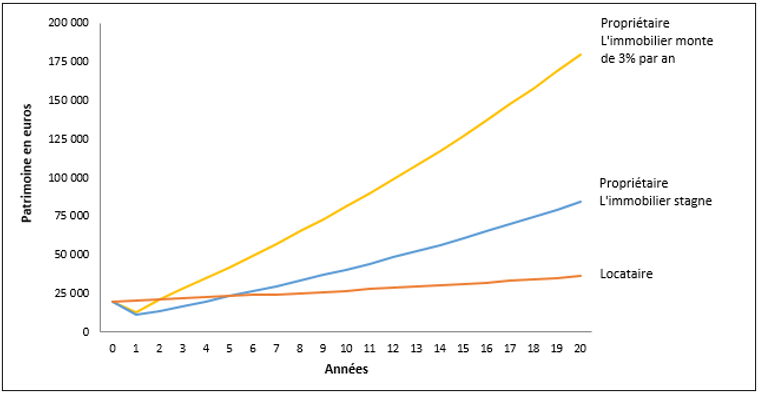

Comparons l’évolution des patrimoines d’un propriétaire et d’un locataire sur le long terme.

Depuis 1900, les prix immobiliers en France ont augmenté de 1.2% par an au-dessus de l’inflation [2]. L’objectif de la Banque Centrale Européenne étant de maintenir une inflation à 2% [3], on peut envisager une hausse de 3% de l’immobilier par an.

Imaginons une personne avec un revenu de 2 000 euros (le revenu médian en France), qui dépense le tiers de son salaire en loyers et qui a réussi à économiser 20 000 euros. Si elle continue à louer sa résidence principale et à placer ses économies, son patrimoine s’élèvera à 36 000 euros au bout de vingt ans [4].

Imaginons maintenant que cette personne décide d’utiliser ses économies pour emprunter et acheter une maison. Avec un remboursement mensuel de son emprunt équivalent à son ancien loyer, elle peut emprunter 120 000 euros et acheter une maison de valeur équivalente. Le capital de 20 000 euros est utilisé pour payer les frais d’achat et conserver quelques économies pour les futures dépenses d’entretien et les taxes. Sur le long terme, la maison prendra de la valeur. Si l’immobilier continue d’augmenter de 3% par an, le patrimoine du propriétaire atteindra 180 000 euros dans vingt ans : cinq fois plus que celui du locataire ! Même si l’immobilier stagne, le patrimoine du propriétaire est encore largement supérieur à celui du locataire.

En fait, pour que le locataire devienne plus riche que le propriétaire, il faudrait qu’il obtienne un rendement annuel de 11% sur ses placements ou que l’immobilier s’effondre de 40% en vingt ans. Les deux cas sont peu probables.

Le patrimoine d’un propriétaire est largement supérieur à celui d’un locataire

Ces simulations montrent clairement l’intérêt d’acheter son logement. Le locataire jette de l’argent par les fenêtres tous les mois en payant ses loyers, il ne se construit aucun patrimoine. Le propriétaire paye aussi des frais (intérêts de l’emprunt, entretien de la maison et taxes) mais ces frais sont nettement inférieurs aux loyers. La majeure partie des paiements de son emprunt sert à rembourser le principal et constitue un investissement. A l’échéance de l’emprunt, il possède l’intégralité de son bien immobilier alors que le locataire ne dispose que de ses économies bancaires.

Achetez le plus vite possible

Malgré les avantages financiers et psychologiques de la propriété, certains hésitent encore à se lancer :

« L’immobilier est trop cher »

Les prix actuels sont effectivement plus élevés qu’il y a cinq ou dix ans mais cela ne signifie pas pour autant qu’ils soient TROP élevés. La hausse de l’immobilier depuis un demi-siècle s’explique parfaitement par l’augmentation des revenus et la baisse du coût du crédit [5] ; il n’y a donc pas de bulle spéculative. En 2005, le prix moyen du mètre carré en France était de 1900 euros et venait de doubler en à peine sept ans. L’immobilier était manifestement très cher mais qui ne rêverait pas aujourd’hui d’avoir acheté cette année-là ? Le prix actuel dépasse 3200 euros [6]…

« J’attends la baisse »

Attendre une baisse est équivalent à parier sur une baisse et donc sur un arrêt de la tendance haussière qui dure depuis 120 ans. L’immobilier peut tout à fait baisser à court terme (même à Paris), mais parier dessus est extrêmement risqué. Il n’y a eu que six baisses de plus de 5% depuis 1900 et elles ont duré seulement trois ans en moyenne [7].

Même si vous avez raison et que le marché commence à baisser, quand déciderez-vous d’acheter ? Si le marché baisse de 5%, vous attendrez probablement une baisse de 10%. Si le marché baisse de 10%, vous attendrez probablement une baisse de 15%. Je connais plusieurs personnes qui attendent depuis plus de 20 ans et qui ne sont toujours pas propriétaires. Ce risque-là est bien supérieur aux quelques pourcents que vous pourriez grapiller en attendant une éventuelle baisse.

« Les taux vont rebaisser »

Les taux ont augmenté ces dernières années et l’achat est désormais plus difficile. Mais les taux sont encore sous leur moyenne historique (5%) [8] et restent attractifs. Les taux pourraient effectivement rebaisser dans les prochains mois mais ne pariez pas dessus : c’est de la pure spéculation et c’est donc fortement déconseillé.

La probabilité d’acheter au meilleur moment est faible, voire inexistante : achetez dès que vous le pouvez, sans vous soucier du niveau de l’immobilier ou des taux.

« Je vais peut-être déménager »

Si vous envisagez déjà de déménager à court terme, l’achat n’est sans doute pas recommandé. Mais ne laissez pas un éventuel déménagement dans 5 ou 10 ans vous empêcher d’acheter aujourd’hui. Si vous avez une opportunité professionnelle et que vous devez partir, vous aurez toujours la possibilité de louer votre appartement.

« On verra plus tard »

Certains n’arrivent pas à se motiver et repoussent sans cesse leur projet. Certes, l’investissement financier est colossal et le processus est compliqué. Mais plus on achète tôt, plus on profite de la hausse de l’immobilier sur le long terme. Pour lancer la machine, commencez par des petites tâches simples : demandez votre budget à votre banquier, visitez un ou deux biens dans votre quartier…

Que faire si votre apport est trop faible ?

« Ok c’est bien gentil tout ça, je suis convaincu qu’il faut acheter et j’aimerais le faire le plus vite possible, mais il y a juste un petit problème : je n’ai pas le cash ! »

La principale difficulté dans l’investissement immobilier est de se constituer un apport suffisant pour pouvoir emprunter. Si votre apport est trop faible, voici quelques pistes à explorer :

A – Cherchez des banques plus agressives

Certaines banques demandent des apports conséquents, d’autres sont plus flexibles. Si vous êtes jeunes avec un fort potentiel d’augmentation de salaire, vous avez plus de chances de négocier une réduction de l’apport.

Ne vous contentez donc pas de demander un emprunt à votre banque. Contactez des courtiers comme Cafpi, Empruntis ou MeilleursTaux pour avoir accès à l’ensemble du marché.

B – Demandez de l’aide à vos proches

Si vous êtes chanceux, vos parents pourraient vous faire un don qui viendra compléter votre apport. Ces dons sont uniquement taxés au-delà de 200 000 euros : à moins d’acheter un château, ça devrait vous suffire.

Si vos parents ne peuvent pas ou ne veulent pas vous donner d’argent, vous pouvez leur suggérer un prêt familial : ce prêt n’affecte pas votre capacité d’emprunt auprès de votre banque et vous pouvez mettre le taux et la durée que vous souhaitez. Vous pouvez même conditionner le remboursement de l’emprunt à la revente du bien immobilier.

Une autre solution est d’acheter le bien avec vos parents : soit en indivision, soit en démembrement, soit en constituant une SCI familiale. Un notaire pourra vous conseiller sur le montage.

C – Demandez des aides à divers organismes :

- Les banques : le Prêt à Taux Zéro et le Prêt Epargne Logement sont deux dispositifs destinés à vous aider à acheter votre résidence principale.

- Les collectivités locales : l’Agence Nationale pour l’Information sur le Logement (ANIL) a recensé près d’une centaine d’aides en France. Consultez leur site pour savoir si vous êtes éligibles.

- Votre société : Les entreprises de plus de vingt salariés proposent parfois des prêts Action Logement à des taux intéressants. Au-delà de cinquante salariés, les entreprises doivent faire participer leurs employés aux bénéfices de la société et le déblocage anticipé de cette participation peut être obtenu en vue d’un investissement immobilier.

- Des sociétés privées comme Virgil proposent de vous financer tout ou partie de votre apport en échange d’une participation dans votre logement.

D – Faites un investissement locatif

Si vous n’arrivez toujours pas à vous constituer l’apport nécessaire, il vous reste trois options :

- Réduisez votre budget : en vous éloignant du centre-ville ou en prenant un logement plus petit par exemple.

- Augmentez votre épargne : pas facile à faire malheureusement et les effets ne se feront probablement pas sentir avant plusieurs années.

- Faites un investissement locatif : sans doute la meilleure option. Puisque le bien n’est pas pour vous, il peut être plus petit ou plus excentré. Vous aurez certes quelques tracas supplémentaires (trouver un locataire, gérer les impayés…) mais cela vous permettra d’utiliser votre capacité d’emprunt et de commencer à vous constituer un patrimoine.

Conclusion

L’écart de patrimoine entre locataires et propriétaires est énorme. Je ne connais personne qui regrette son achat immobilier alors que j’en connais beaucoup qui regrettent de ne pas avoir investi plus tôt. Achetez votre résidence principale le plus tôt possible et soyez créatif pour trouver des financements complémentaires si votre apport est trop faible.

Si vous souhaitez acheter votre appart le plus vite possible, contactez-moi pour en discuter gratuitement.

Raphael Dazet

Recevez mon ebook gratuit pour devenir indépendant financièrement

[1] https://fr.statista.com/statistiques/492720/population-statut-occupation-residence-principale-france/

[2] The Rate of Return on Everything (Òscar Jordà, Katharina Knoll, Dmitry Kuvshinov, Moritz Schularick, et Alan M. Taylor), calculs de l’auteur

[3] https://www.ecb.europa.eu/ecb/tasks/monpol/html/index.fr.html

[4] Hypothèses : le locataire place son argent à 3%. Le propriétaire emprunte à 3% assurances comprises sur vingt ans. Il paye 10% de frais d’achat à l’acquisition puis 1.5% chaque année en entretien et en taxes.

[5] Démonstration dans mon livre Le million pour tous

[6] https://www.seloger.com/prix-de-l-immo/vente/pays/france.htm

[7] The Rate of Return on Everything (Òscar Jordà, Katharina Knoll, Dmitry Kuvshinov, Moritz Schularick, et Alan M. Taylor), OECD (https://data.oecd.org/price/housing-prices.htm), calculs de l’auteur

[8] The Rate of Return on Everything (Òscar Jordà, Katharina Knoll, Dmitry Kuvshinov, Moritz Schularick, et Alan M. Taylor)